Блог компании Mozgovik |ВТБ размывает миноритариев в 2,5 раза, а котировки не падают

- 04 января 2023, 06:59

- |

ВТБ размещает 30,2 трлн обыкновенных акций по закрытой подписке.

Очередная допка «высокоэффективного» банка на подходе. Я постарался разобраться, какой это может оказать эффект на акции.

Спойлер: не все так плохо, как может показаться на первый взгляд. Но обо всем по порядку.

( Читать дальше )

- комментировать

- Комментарии ( 19 )

Блог компании Mozgovik |Какие облигации купить в 2023 году

- 30 декабря 2022, 03:07

- |

Облигации в 2022 году стали одним из немногих инструментов с которым можно было пережить штормы.

Индекс ОФЗ (полной доходности) с начала года вырос на 3,1%, а купив их на возобновлении торгов, можно было получить около 27%. Можно и больше, если поймать минимум, но так вряд ли у многих получилось сделать, купить же на открытии был реальный шанс у многих.

Сразу дисклеймер, что я этого конечно же не делал, а покупал Газпром, и смотрел на высокие объемы экспорта по СП и цены. Поэтому здесь обзор больше аналитический :)

Темы облигаций в этом году я подробно касался в двух обзорах, где сделал несколько подборок:

В апреле, например, была подборка с которой можно получать купоны по ОФЗ ежемесячно:

( Читать дальше )

Блог компании Mozgovik |Куйбышевазот - на горизонте драйверы для переоценки акций

- 21 декабря 2022, 12:25

- |

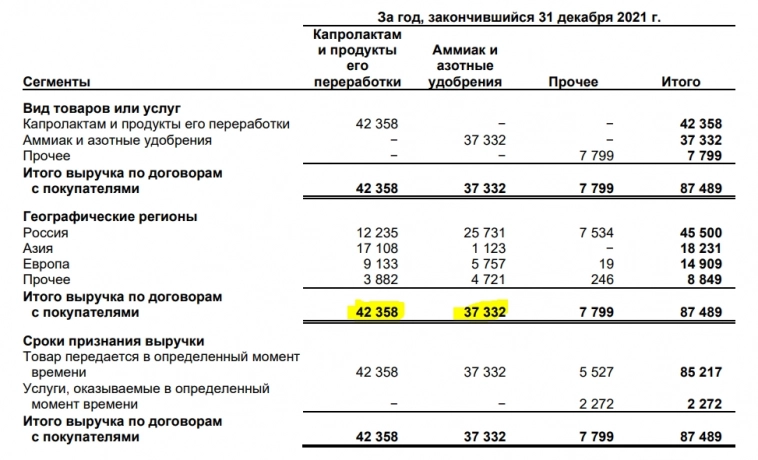

Куйбышевазот в этом году, к сожалению, не публикует финансовые результаты. Из оперативной информации выпускают только итоги производственной деятельности.

Объемы в этом году по большей части ниже чем в 2021 году.

Причем, снижение в объемах как раз в сегменте капролактама и продуктах переработки, которые занимали в 2021 году большую часть выручки.

( Читать дальше )

Блог компании Mozgovik |Каких дивидендов ждать от Мосбиржи после падения котировок в 2 раза и роста чистой прибыли

- 15 декабря 2022, 17:07

- |

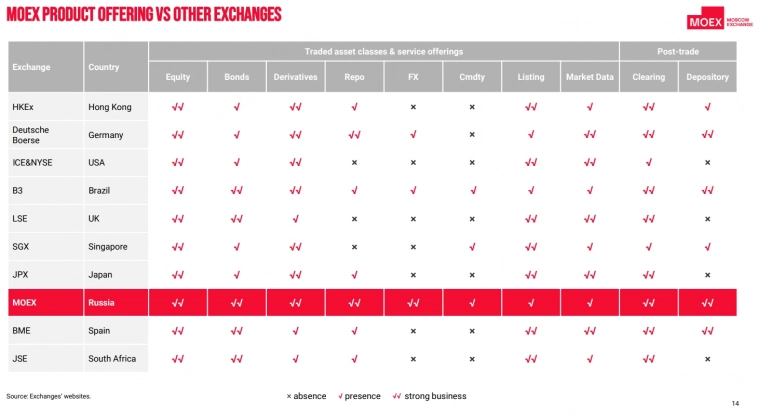

Мосбиржа — одна из важнейших компаний в финансовой инфраструктуре страны. Капитализация биржи составляет 200 млрд рублей и за год похудела в 2 раза. Разбираемся какие результаты, трудности у компании в этом году.

В России Мосбиржа — это монополист с точки зрения доступа к различным классам активов, и далеко не все мировые аналоги так могут:

( Читать дальше )

Блог компании Mozgovik |Белуга продолжает наливать дивиденды

- 05 декабря 2022, 16:14

- |

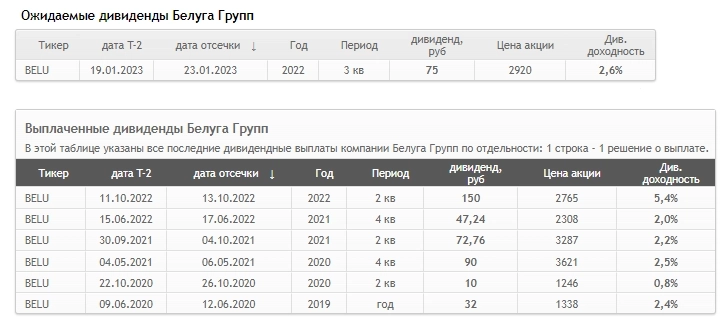

Белуга рекомендовала очередной промежуточный дивиденд в этом году в 75 рублей за акцию. За 1-ое полугодие компания уже заплатила 150 рублей.

Суммарный размер выплат с учетом дивидендов за первое полугодие составляет 57% от чистой прибыли BELUGA GROUP по МСФО за девять месяцев 2022 года.

Кажется, механику мы поняли. Раз в квартал (в этом году) наливают по 75 рублей. Раньше компания за 9 месяцев дивиденды вовсе не платила. Впрочем, дивидендная история не такая уж и длинная, а дивидендная политика уже менялась в лучшую для акционеров сторону. Сперва ее просто не было, затем приняли не менее двух раз в год и не менее 25% от прибыли. В этом году ее изменили на не менее 50% от прибыли МСФО не менее двух раз в год.

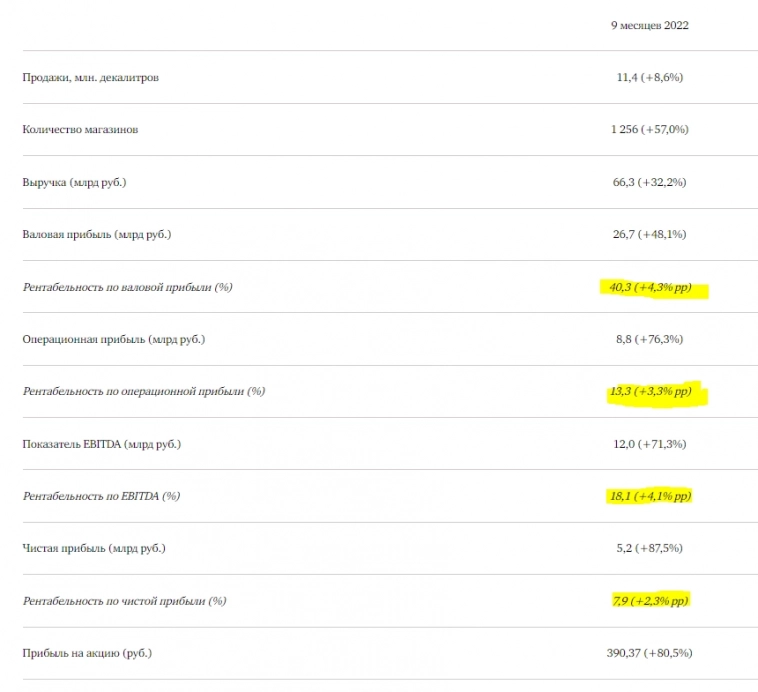

Кроме этого Белуга нестандартно для себя выпустила основные показатели финансовой отчетности по МСФО за 9 месяцев:

( Читать дальше )

Блог компании Mozgovik |Магнит хоронит свое конкурентное преимущество

- 30 ноября 2022, 16:04

- |

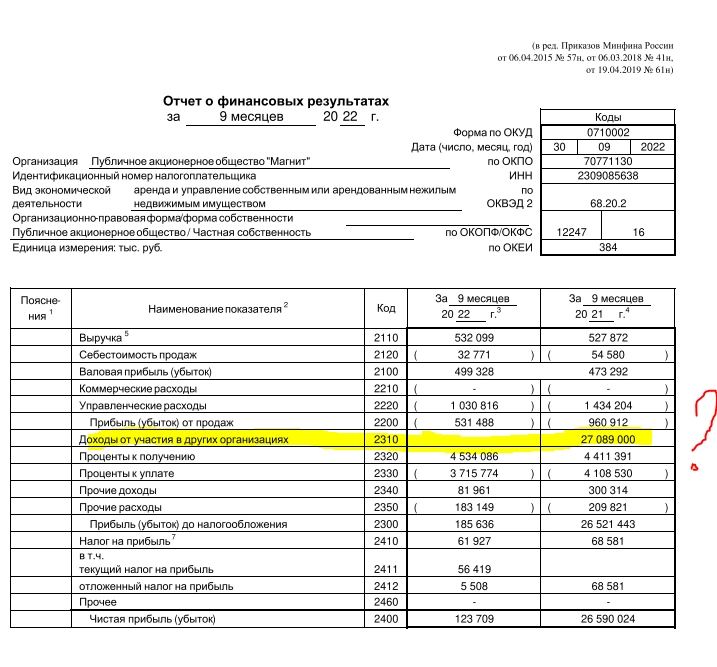

Магнит опубликовывал свои отчеты по РСБУ за 3-ий квартал:

20 октября 2017 г. — пятница

22 октября 2018 г. — понедельник

29 октябрь 2019 г. — вторник

28 октября 2020 г. — среда

27 октября 2021 г. — четверг

29 ноября 2022 г. — вторник.

Сломали такую четкую последовательность!

Консолидированную отчетность решили тоже не публиковать, хотя за 1-ый и 2-ой квартал нормально раскрывали. Какой в этом смысл — не ясно.

Что же мы увидели в свежем отчете по РСБУ?

( Читать дальше )

Блог компании Mozgovik |Конспект: X5 Group на Смартлабонлайн

- 30 ноября 2022, 14:46

- |

Гостями очередного эфира с эмитентом на Смартлабонлайн стала компания X5. На каверзные вопросы Тимофея Мартынова во время эфира отвечали Мария Язева — начальник управления по связям с инвесторами и Варвара Киселева - Директор по корпоративным финансам и работе с инвесторами.

( Читать дальше )

Блог компании Mozgovik |Диалог с эмитентом: Озон планы и перспективы.

- 28 ноября 2022, 15:21

- |

На днях удалось пообщаться с представителями компании Озон, задать им несколько вопросов про бизнес и уточнить некоторые нюансы. Сразу выражу респект компании, которая одной из первых вышла к розничным инвесторам после 24 февраля и стала рассказывать про свои успехи и трудности.

Тезисы из беседы:

Пожар на складе

Потери от пожара в GMV посчитать трудно, но эффект был, в том числе это оказало влияние на динамику GMV. Склад, который пострадал от пожара, составлял около 7% от логистической базы, часть заказов перенаправили на другие площадки, что помогло компенсировать потери. Здание не принадлежало компании, Озон работал по долгосрочной аренде, оборудование внутри и товары были их — это то что входит в страховку, само здание не входит, но оно и не у них в собственности. Финансовое влияние инцидента полностью отражено в 3 квартале 2022 года. Про выплату страховки пока нет ясности по срокам, вероятно, что выплата будет в 2023 году, финальный объем выплаты пока не определен. «Мы надеемся, что по итогам 4-ого квартала, мы уже не будем комментировать этот вопрос». Пожар прошел — едем дальше.

( Читать дальше )

Блог компании Mozgovik |Ренессанс страхование растет, а рынок нет

- 26 ноября 2022, 23:16

- |

Ренессанс страхование как и многие финансовые компании в этом году кроме пресс-релизов с небольшим объемом данных ничего не публикует.

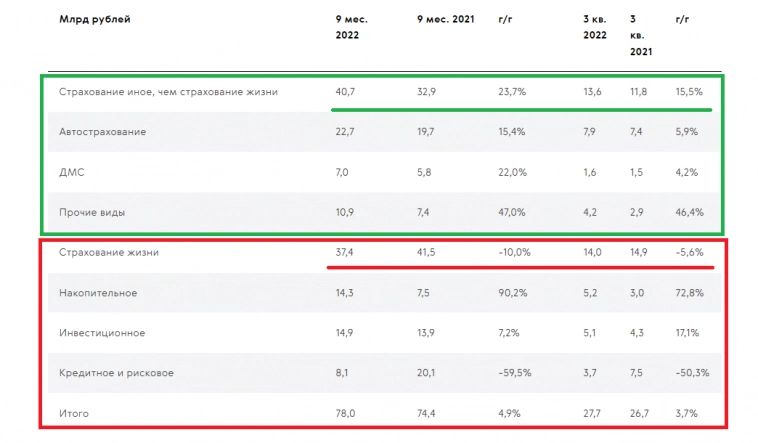

Недавно опубликовали данные по объему собранных премий:

В части страхования жизни сегмент пострадал в этом году, в основном из-за роста ставок и снижения аппетитов к риску. Зачем идти в какую-то мутную схему, когда можно получить неплохую доходность на вкладе или ОФЗ? Но надо отметить, что постепенно сегмент восстанавливается. -5,6% в 3-ем квартале, против -10% за 9 месяцев.

Обычные виды страхования, напротив, весьма неплохо чувствуют себя по сборам. В квартальной динамике этот год оказался не таким уж и плохим. Красным цветом — сегмент non-life, желтым — life страхование.

( Читать дальше )

Блог компании Mozgovik |TCSG клиентская база растет, а прибыль нет

- 24 ноября 2022, 10:06

- |

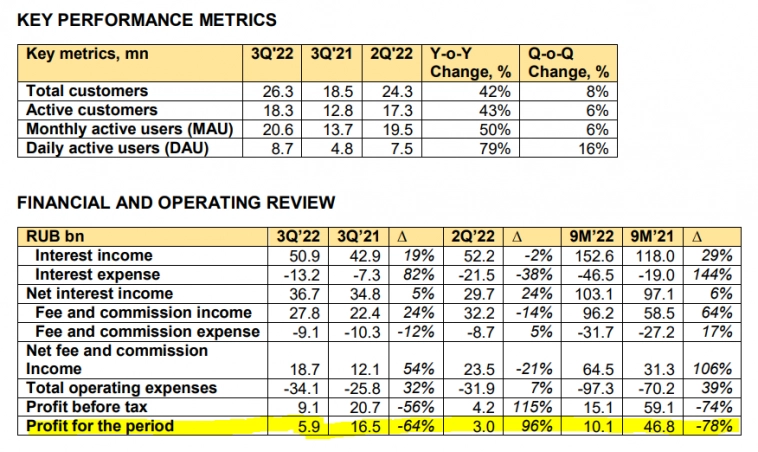

Тинькофф с каждым отчетом публикует все больше и больше показателей. На этот раз не стали писать загадками про прибыль, которая все еще в разы ниже прошлогодних значений.

Про отчет за 2-ой квартал читать здесь.

По количеству клиентов все выглядит прекрасно:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс